Where does IMEIK come from and where does it go

愛美客股價已跌三年,跟隨醫美行業指數下行。上市時其市盈率高達百倍,股價曾漲至 200 倍,但目前估值約 20 倍。2024 年上半年,愛美客營業收入同比增長 13.53%,歸母淨利潤同比增長 16.35%,但二季度業績低於預期,股價暴跌 12.31%。雖然業績表現仍然較好,但市場預期較高導致投資者反應激烈。

愛美客是知名的醫美龍頭,但是其股價已經跌了三年。基本上跟隨着醫美行業指數下行,沒有太多的掙扎。

回想愛美客上市的時候,風光無限。頂着百倍 PE 的估值發行,在高增長的業績和瘋狂的市場資金的雙重加持下,股價幾乎又漲了 5 倍,估值最高超過兩百倍市盈率。這也導致即使股價跌了這麼多這麼久,愛美客的歷史估值中樞依舊還有百倍 PE。

隨着中報後的大跌,愛美客的估值開始回到大家比較看得懂的領域,20 倍左右動態市盈率,股價上也幾乎快回到了上市之初的位置。

是醫美不行了,還是愛美客不行了?

一、業績其實也不算太差

從愛美客的中報來看,公司 2024 年上半年實現營業收入 16.57 億元,同比 +13.53%,歸母淨利潤 11.21 億元,同比 +16.35%。其中,24Q2 實現營業收入 8.49 億元,同比 +2.35%,歸母淨利潤 5.93 億元,同比 +8.03%,低於市場預期。

業績出來第二天,股價就暴跌 12.31%,市場反應很激烈。一季度還有接近 30% 的增長,二季度就僅有個位數的增長,這個落差讓投資者有點猝不及防。

不過如果放到整個市場來説,愛美客的業績還是可以的,至少上半年還有 15% 以上的增長。而 Q2 在去年二季度增長 82.6% 的高基數下,同比和環比還能保持正增長已經是不錯的表現,只是市場對它的預期更高,畢竟過去的增長也一直不錯,估值一直也比較高。

可以看到愛美客依舊很賺錢。

24H1 愛美客毛利率 94.91%,同比下滑約 0.5 個百分點。其中溶液類/凝膠類注射產品毛利率為 93.98%/97.98%。溶液類產品以 “嗨體” 為主,凝膠類產品以高端再生類 “濡白 - 濡生” 雙生天使佔主導。

溶液類注射產品收入 9.76 億元,同比增長 11.65%,佔營業收入的 58.92%;凝膠類注射產品收入 6.49 億元,同比增長 14.57%,佔營業收入的 39.17%。

淨利率 67.68%,相比去年底還要提升 3 個百分點。

這種點石成金的生意,比茅台賺的還要誇張。茅台的毛利率是 91.76%,淨利率是 52.7%。

愛美客幾乎沒有什麼負債,負債合計就 3.36 億元,負債率僅 4.5%。同時年週轉率也不高,僅 0.44。也就是説愛美客幾乎僅憑藉賣超高利潤的產品,就達成了接近 30%ROE。

費用方面,公司的銷售費用和管理費用分別同比減少 1.67 和 1.4 個百分點,顯示了對常規費用的控制。

同時增加了費用放到研發投入,上半年研發支出提升 0.4 個百分點到 7.6%。

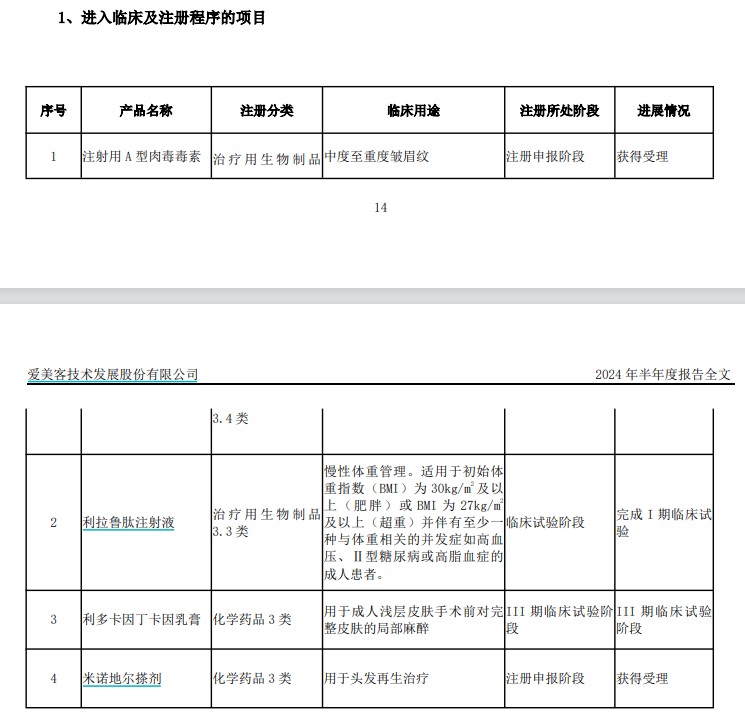

從在研管線上看,儲備還算豐富。類寶尼達產品(頦部適應症)有望獲批上市。肉毒素、慢性體重管理、皮膚局部麻醉、毛髮再生等多個細分領域,產品已進入臨牀和註冊申報階段。司美格魯肽、去氧膽酸注射液、注射用透明質酸酶,目前處臨牀前階段。

公司上半年還增資控股艾美創醫療科技公司,其旗下擁有 “嗨爆水” 水光儀,一次性使用無菌注射針等產品,與公司業務協同度較高。

可以説從經營角度來説,愛美客的問題不大,更多的在於公司的估值和市場的預期不匹配。

而愛美客在增速不達預期的情況下,還取消了中期分紅。那麼在目前的市場環境下,資金更有藉口逃離,去往確定性更強的地方。

二、醫美龍頭的預期換位?

穩定的業務需求,穩定的股東回報是目前市場更為看重的確定性。

愛美客的股息率因為股價的持續下跌,才勉強升到 2%。去年底回購了一些股份,也僅佔總股本的 0.39%。所以穩定的股東回報這塊就不提了。

市場對於愛美客的追捧主要來自於醫美行業的高增速和上游的高門檻,以及愛美客自身高毛利的產品優勢地位,所可能帶來持續地快速增長。

但是整體情況有些微妙的變化。

根據中國整形美容協會、德勤中國等聯合發佈的《中國醫美行業 2024 年度洞悉報告》顯示,2024 年服務型消費處於修復階段,預計中國醫療美容市場增速可達 10% 左右;受醫美滲透率不斷提升和多元化品質醫美需求驅動,中國醫美市場預計在未來幾年內仍可保持 10% 至 15% 的快速增長。

看起來還可以,但其實相比 2023 年的報告,增速下調了 5%-10%。

過去醫美的一個重要邏輯就是復購,打一針只能美一段時間,想要一直美就要一直打。那麼一旦開啓醫美之路,後續這個客户就很容易沉澱在基礎客户羣了,不需要再費心費力重新開拓。新開拓的絕大多數都是增量。

但在消費降級的趨勢下,大家發現醫美雖然剛性已經算比較強了,但也不是必須的消費。雖然不定期去再次醫美,可能會讓身體狀態有所下滑,但是看在錢袋子的份上,通常都還能忍一忍,等待廠商以價換量之類的措施。

行業預期增速下調,行業的估值就要跟着適當調整。

其次,愛美客的產品優勢面臨下降的趨勢。

醫美是一個有一定門檻的行業,尤其是注射類產品,審批較為嚴格。醫美注射產品歸類於三類醫療器械,根據 NMPA 審批流程及考慮產品前期調研、設計和準備,獲批註冊及上市需要經歷大約 5 年左右甚至更長的前期準備。

相比產業鏈中的手術類、光電類、下游醫美機構,注射類特別是稀缺注射類產品在產業鏈上價值最高,同時先發優勢也比較明顯。

僅行業增速下滑,但是競爭格局如果還是良好的話,市場還是會高看一眼。

但是無論是唯一產品優勢或者先發產品優勢都是有期限的,比如 2014-2018 年間多款硅橡膠/硅凝膠材料註冊獲批,主要用於面部、鼻部、胸部填充塑形,這一階段也正是我國手術類醫美火熱發展的階段,此後手術類佔比下降。2018 年後我國註冊上市的醫美產品以透明質酸鈉為主,近兩年又新增了膠原與再生微球類材料。

市場不斷在迭代,競爭對手雖然增加的緩慢但還是在增加。

嗨體作為愛美客旗下的明星產品,很長一段時間是國內唯一獲得批准用於頸紋修復的Ⅲ類醫療器械產品。愛美客吃了多年的唯一產品優勢紅利,增速開始逐漸放緩,而下游也開始出現瞭如黃金微針、熱瑪吉等頸紋修復替代方案。此外,今年 7 月,華熙生物的 “注射用透明質酸鈉複合溶液” 成功獲 NMPA 批准上市,適用範圍是「糾正頸部皺紋」,可能會與嗨體產生直接競爭,打破其獨佔的格局。

另一個核心產品濡白天使,市場競爭也開始加大,已有長春聖博瑪的艾維嵐和華東醫藥的伊妍仕少女針,同時江蘇吳中代理的韓國 AestheFill 童顏針、高德美旗下塑然雅、普麗妍醫療的普麗妍童顏針以及興科蓉醫藥的少女針也有望陸續在 2024 年獲批。還有多家企業也在研發再生產品,可能會在後續兩年登陸。

此外,重組膠原蛋白市場備受追捧,根據弗若斯特沙利文預計,到 2025 年,膠原蛋白市場份額將首次超過玻尿酸,成為第一大原料成分。

錦波生物的 “薇旖美” 是目前國內唯一一款獲得Ⅲ類醫療器械認證的可用於注射的重組膠原蛋白產品,在追求自然、安全、高效醫美效果的消費者中贏得了廣泛認可。其重組膠原蛋白原料也被歐萊雅用於產品中。

雖然重組膠原蛋白和玻尿酸價格差距很大,但是大概率還是形成了部分競爭和替代。以錦波生物為代表的重組人源膠原蛋白快速增長,而愛美客不在其中。

結語

市場就是不斷的變化,變化就伴隨着預期和估值的調整。在各種競爭都逐漸浮出水面的時候,對於愛美客來説可能是一個證明自己的機會,證明自己在自由市場依舊有很強的競爭力。但也有可能是被逐漸追趕上,一代新人換舊人。