Who is leading this round of new highs in gold? Shanghai gold premium turns negative, dominated by Western ETF funds

黃金市場的參與者分為金融和非金融兩類,金融需求雖佔比小但波動劇烈,主導價格趨勢;非金融需求佔比較大,主要提供支撐。ETF 流入重新主導,關注降息路徑,COMEX 期貨持倉與金價脱節,滬金溢價由正轉負,顯示非美地區投資降温。整體來看,黃金市場需求結構複雜,參與者動機多元。

核心觀點

黃金地表庫存的結構可以看到,金融需求佔比雖然小,但波動劇烈,主導黃金價格的趨勢變化。非金融需求儘管佔比較大,但對黃金價格多起到支撐但不決定趨勢。

為捕捉黃金價格趨勢波動,我們提供三個高頻跟蹤維度刻畫完整的黃金投資者畫像,以此全面追蹤 8 月以來黃金金融需求的資金流動。

跟蹤維度一,ETF 區域結構拆分。西方市場重新主導 ETF 流入,直接映射黃金的宏觀定價主線,已經從 “去美元化” 敍事轉向對降息路徑的關注。

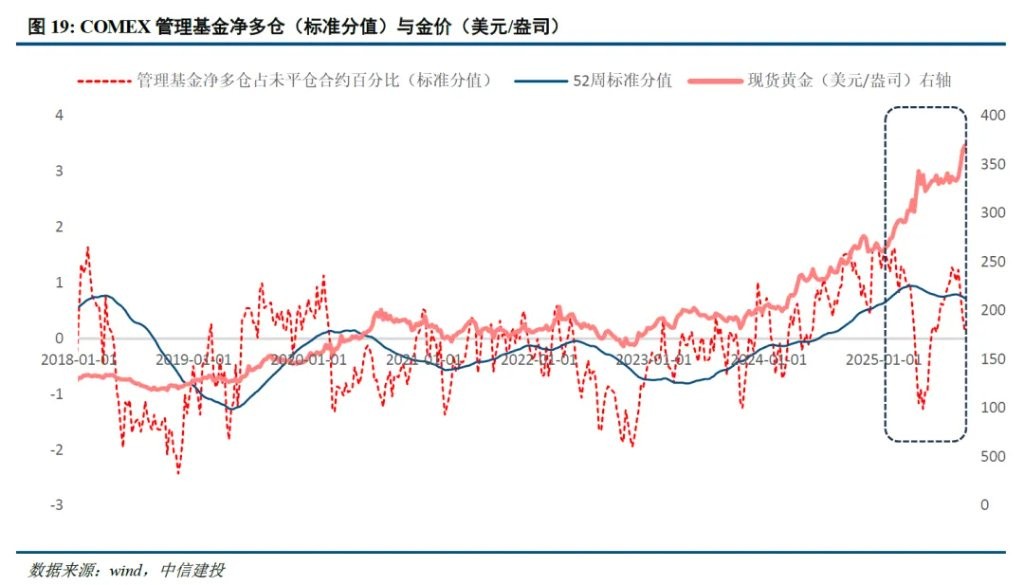

跟蹤維度二,COMEX 黃金期貨倉位。當前 COMEX“快錢” 資金的持倉和金價存在一定脱節。

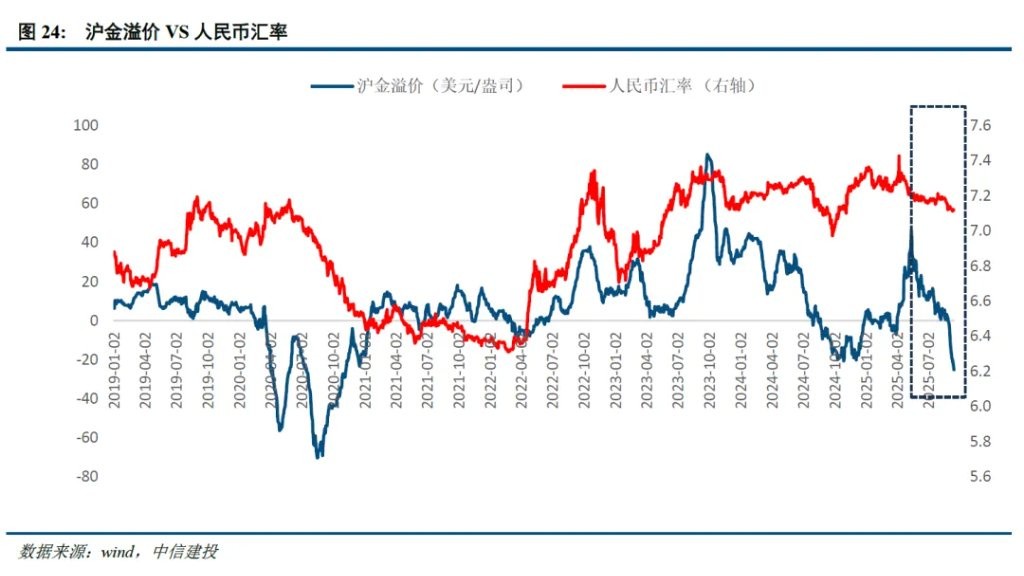

跟蹤維度三,區域價差變化。滬金溢價由正轉負,紐倫溢價常態性迴歸。前者指向非美地區投資降温,後者輔助論證期貨 “熱錢” 或仍處在觀望的局面。

摘要

黃金市場的參與者廣泛分佈於不同的需求領域,包含金飾和科技用金、央行購金、金融投資、零售金條和金幣投資,這些市場參與者的動機遠比單一指標或者單一理論論證的更為廣泛。

黃金地表庫存的結構可以看到,金融需求佔比雖然比較小,但波動劇烈,主導黃金價格的趨勢變化。非金融需求儘管佔比較大,但對黃金價格多起到支撐但不決定趨勢。

為捕捉黃金價格趨勢波動,我們試圖刻畫完整的黃金投資者畫像,以此全面追蹤 8 月以來黃金金融需求的資金流動。

一、黃金的市場參與者分為兩大類

黃金的市場需求結構和參與者呈現出清晰的脈絡,三大需求主要由兩類市場參與者貢獻。

梳理黃金既有需求,大致可以分為三大類型:私人部門消費需求,私人部門投資需求,官方購金需求。

黃金的三大需求部門,指向了黃金定價的多元性和複雜性。

依據黃金的市場需求結構,可以把黃金市場的參與者分為兩大類,一類是金融投資參與者,一類是非金融投資參與者。前者主導金價的趨勢,後者為市場底部提供支撐。

具體而言,我們可以將大部分黃金的庫存累積(包括個人持有的首飾金、家庭用作長期儲備的黃金投資等)歸因於波動性較低的經濟因素。而金融工具(ETF、期貨淨多頭持倉)以及央行購金歸因於波動性較高的金融因素。

數據顯示,自 2000 年以來,金融工具累計黃金(黃金 ETF+ 期貨淨多頭頭寸)的波動率是淨消費(金飾 + 科技用金)波動性的兩倍多,但其累積速度遠低於後者。

金融市場投資的市場參與者主要包含,黃金 ETF 市場,以及全球央行,期貨的非商業多頭持倉。這三者波動彈性較大,主導價格的趨勢演繹。

其一,黃金 ETF 市場的基本面主導因素,在於機會成本(政策利率)。

其二,官方部門的投資需求,近兩年在需求結構佔比中明顯提升,成為黃金需求的關鍵驅動因素。

其三,COMEX 期貨的非商業多頭持倉可視為黃金金融投資市場的 “熱錢”,一定程度也參與了黃金價格發現的過程。

非金融投資的市場參與者,主要貢獻私人部門消費需求(珠寶首飾、科技用金),以及金幣金條需求(家庭用作長期儲備)。非金融投資的市場參與者更傾向於低吸之後長期持有,資金流動的波動通常有限。因此這部分市場參與者雖然不決定金價趨勢演繹,但為市場提供底部支撐。

其一,以金飾需求佔主導的私人部門消費需求,是黃金最大的需求板塊,佔總需求近 6 成。

其二,傳統的實物金投資(家庭部門長期持有)佔黃金總需求近 3 成,和居民財富積累同樣密切。

二、本輪黃金新高的資金驅動仍是金融投資參與者

8 月底以來,黃金打破今年 5 月之後的震盪格局出現趨勢性上行,我們可以通過拆解三大需求的變化,大致判斷本輪價格新高的資金驅動仍是金融投資參與者(ETF 市場)。

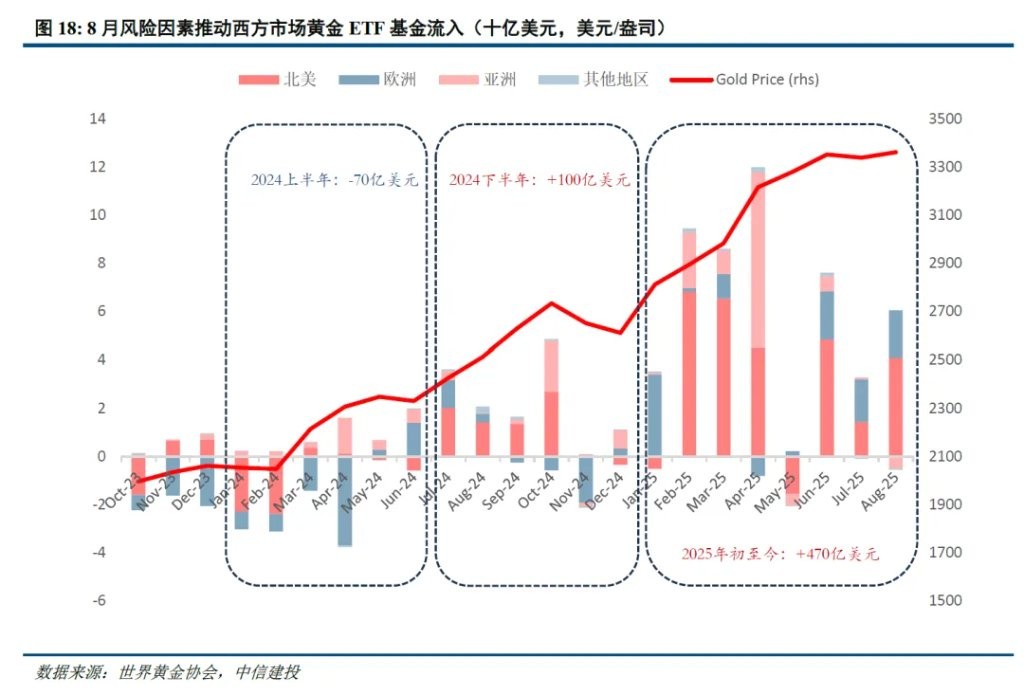

其一,金融工具(ETF)的資金流入回暖。

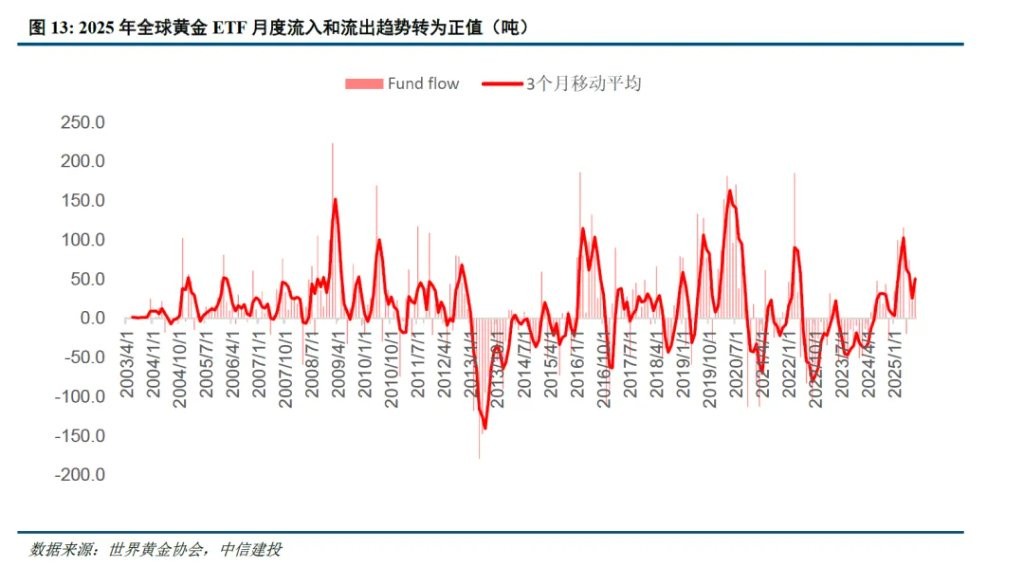

回溯 2025 年 H1 黃金投資需求,二季度投資需求出現邊際放緩,或是 5 月之後價格出現調整的主要原因。進入 H2,黃金 ETF 投資在 5 月出現單月流出之後,6-8 月連續第三個月再度實現流入,總持倉持續反彈,較 2020 年四季度的月末峯值仍低了 6%。

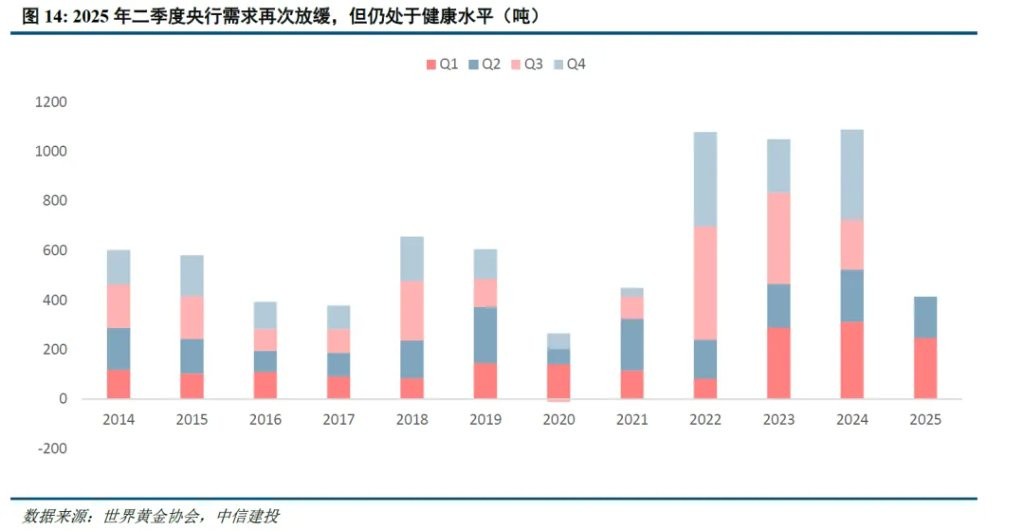

其二,央行購金節奏放緩但勢頭穩健。

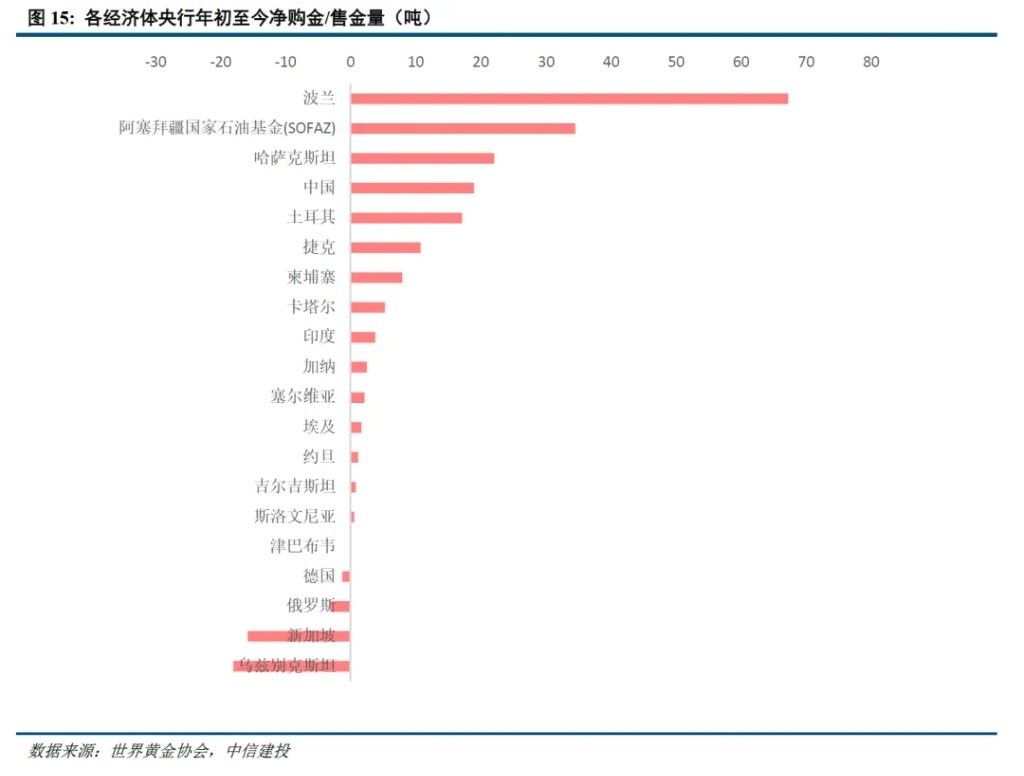

2025 年各經濟體央行仍是黃金需求的重要支柱,但購金步伐有所放緩。二季度,各經濟體央行的購金需求保持在健康水平,達到 166 噸,但較上季度環比下降 33% 標誌着央行購金步伐連續第二個季度放緩。

其三,非金融投資需求結構性分化。

金價創歷史新高,金飾消費下跌至接近疫情期間的水平。 二季度全球金飾消費量錄得兩位數跌幅,降至 341 噸,是自 2020 年三季度以來的最低水平。二季度需求相比五年季度平均值的 487 噸低了 30%。

而 2025 年 H1 的實物金需求保持穩健,2025 年上半年實物金(金幣、金條)投資創 2013 年以來最高記錄。

三、黃金投資者畫像的三個高頻跟蹤維度

為了全面刻畫黃金新高背後的投資者畫像,我們進一步提供三個高頻跟蹤維度。

跟蹤維度一:ETF 區域結構拆分。

2024 年下半年以來,全球 ETF 需求進入補庫階段,但主導的買盤力量出現多次切換,反映市場定價主線的切換。今年 6-8 月,西方市場重新主導 ETF 流入,直接映射下半年黃金的宏觀定價主線,已經從之前的 “去美元化” 敍事轉向對降息路徑的關注。

跟蹤維度二: COMEX 黃金期貨倉位。

回顧本輪黃金上漲過程中,COMEX“快錢” 資金的持倉動向,可以發現金價與持倉存在一定脱節。管理基金淨多倉通常代表對沖基金及大型金融機構的倉位,目前這些倉位雖高於歷史均值,但考慮到當前的金價水平,則略顯偏低。

跟蹤維度三:區域價差的形成機制和變化。

追蹤現階段兩組關鍵的區域價差可以更為清晰的捕捉到 8 月啓動的第二波黃金價格上漲,和 4 月見頂的第一波金價上漲,市場投資結構的變化。

其一,滬金溢價由正轉負,非美地區投資熱度降温,西方地區重新主導全球黃金投資市場的資金流入。

其二,紐約金和倫敦金溢價常態性迴歸,前期推動市場活躍度的跨市場套利降温後,本輪價格上漲過程中,期貨 “熱錢” 或仍處在觀望的局面。

正文

僅展示正文核心要點和圖表。

本文作者:周君芝、陳怡,來源:CSC 研究宏觀團隊,原文標題:《黃金的投資者畫像 | 建投宏觀·周君芝團隊》

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。