After the "throne" of city commercial banks changed hands, Beijing Bank has not given up yet

息差收窄、擴表乏力、投資虧損……當週期與區域的鍘刀緩緩落下,即便是曾經的城商行 “一位” 也無力招架。 …

息差收窄、擴表乏力、投資虧損……當週期與區域的鍘刀緩緩落下,即便是曾經的城商行 “一位” 也無力招架。

前三季度,北京銀行交出了一份無功無過的成績單:

營業收入、歸母淨利分別為 515.88 億元、210.64 億元,同比增幅分別為-1.08%、0.26%,兩項增速在 A 股 42 家上市銀行中分別位列第 31 位、33 位、處於同業下游;

從 “量價險” 均衡角度看,淨息差雖仍處於下行通道,但不良率已較年初下降 0.02 個百分點至 1.29%,連續多個季度的下降,説明該行資產修復已取得較好進展。

如此成績,對於仍在轉型 “深水區” 的北京銀行或許並不算差;

但市場的目光普遍聚焦在另一個話題上——作為城商行曾經的 “一位”,北京銀行在營收、利潤、資產三個緯度均已被江蘇銀行甩開差距。

對於同業的超越,北京銀行並非鈍感,自 2022 年新任董事長霍學文上任以來,北京銀行已開啓自業務到戰略的一系列變革;

2025 年以來,更是加碼南下、發力區域協同,試圖在挑戰中尋路突圍。

增長再陷困局

北京銀行的業績爬坡已經愈發艱難。

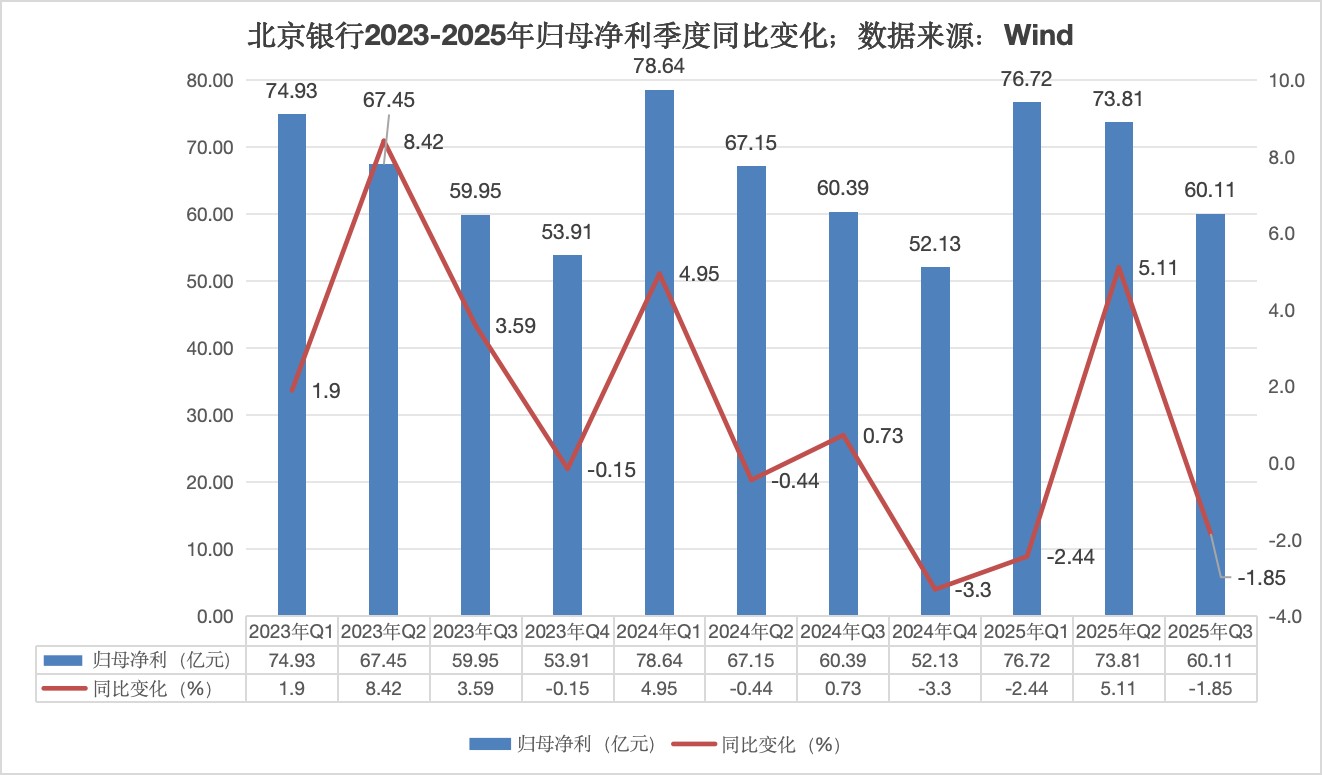

今年第三季度,該行營收、歸母淨利雙雙同比下滑,降速分別為 5.71%、1.85%。

單季度的營收驟降給了北京銀行 “當頭一棒”,原本穩步上升的利潤再度進入下降區間,帶動前三季度利潤增幅降至 0.26%。

資產負債表記錄了北京銀行為業績增長作出的艱難努力。

前三季度,北京銀行維持高速擴表,資產規模較年初增長 15.89%,增幅位列 A 股上市銀行第 3 位,僅次於江蘇銀行與重慶銀行;

區別在於,江蘇銀行與重慶銀行擴表的源動力都是信貸業務,而北京銀行的擴表則依靠金融投資、存放同業的擴張完成。

信風測算發現,北京銀行前三季度貸款增速僅為 7.53%,落後上述兩家銀行超 10 個百分點;

金融投資、存放同業資產增幅分別為 23.1%、673.47%,大幅領先公司整體資產增長,其中金融投資資產佔總資產比重已達 36.2%;

這意味着北京銀行的業務重點正從傳統信貸拓展至交易與金融市場。

一方面,這或是源於北京銀行在信貸擴張上的乏力。

近幾年,京津冀地區的商業銀行信貸增速普遍低於長三角,華夏銀行、北京銀行、北京農商行前三季度增速分別為 3.18%、7.53%、2.1%,遠不及長三角頭部城商行 10% 以上的增長;

另一方面,較低的資本充足率也要求北京銀行不得不配置風險權重低於貸款的債券(如利率債)。

截至三季度末,北京銀行資本充足率僅為 12.83%,雖高於 8% 的監管要求,但已位於上市銀行中下游。

2019 年後,曾有不少商業銀行通過可轉債、定增、配股等方式補充資本,例如江蘇銀行 2019-2020 年間就曾通過發行蘇銀轉債募資 200 億元、配股募資 148 億元;

北京銀行上一次定增仍是 2017 年,後來僅於 2025 年發行 200 億元永續債用於補充一級資本。

信貸擴張失速之下,北京銀行尋求多元配置應對 “資產荒” 亦在情理之中:

例如傳統債券既能帶來穩定的利息收入,又為未來兑現資本利得留下了窗口;

存放同業雖然資產收益率低,但流動性高,可優化資產負債管理。

但豐富資產配置的同時,大量買債可能導致公允價值對利率波動非常敏感,若利率轉向上升,甚至可能導致投資組合出現浮虧、侵蝕資本。

2025 年三季度,利率債長端收益率下降趨勢因 “反內卷” 政策得到對沖,股市走強分流資金等因素影響而上行明顯。

招生證券分析團隊指出,本輪債市調整中,北京銀行三季度 TPL(交易性金融資產)賬户浮虧較多,疊加上年高基數影響,已帶動當季其他非息收入同比下降 15.98%、拖累淨利。

投資收益下滑同時,北京銀行的淨息差也處於下行通道,三季度末 1.28% 的淨息差不僅位於上市同業中下游,更較上季度末下滑 0.03 個百分點。

據測算,北京銀行三季度淨息差已環比收窄 0.04 個百分點,計息負增成本率雖環比下降 0.1 個百分點,但仍難以完全對沖資產端下行壓力。

在息差收窄、其他非息顯著下滑的背景下,北京銀行雖已減少撥備計提,但仍無法阻擋利潤下行的大趨勢。

不過從資產質量的核心指標上,還是能夠看到北京銀行的控局努力:

一是存量不良額率雙降、資產質量保持穩定,三季度末環比下降 0.01 個百分點至 1.29%;

招商證券分析團隊測算,該行前三季度不良生成率在 0.87%,較上半年下降 0.08 個百分點、新發不良趨勢改善同時,撥備安全墊有所夯實,總體資產質量趨勢向好。

二是中收保持兩位數高增,前三季度淨手續費及佣金收入同比增長 16.92%、表現好於同業;

公司積極拓展財富業務,代銷個人理財規模增量超去年全年增量,有效支撐中收高增長。

前三季度,北京銀行中收對營收貢獻率為 6.34%,較形成收入支柱仍有不小差距。

“應戰” 第三年

不過從銀行業的競爭格局看,北京銀行最大的壓力不在於短期的息差壓力或是債市虧損,而在於如今的增長動能,已經無法抵擋長三角同業的兇猛攻勢。

近幾年銀行業雖然整體承壓,但長三角的城、農商行們業績突出,已憑藉省內與周邊業務實現快速擴表。

依照三季報數據測算,北京銀行 8.8% 的近三年歸母淨利複合增長率已是京津冀地區首位;

但同期杭州銀行、常熟銀行、江蘇銀行等 7 家長三角銀行的增長率均在 30% 以上,三家銀行增速分別高達 71.27%、61.46%、56.82%。

可以説,如今京津冀與長三角諸行的利潤增速已不在同一量級,被超越的壓力如影隨形,北京銀行也早早開始了轉型的探索。

2022 年,營收、利潤的數值與增速被江蘇銀行雙雙超越的北京銀行,迎來了新任董事長霍學文,並在他的主導下開啓了多項關鍵轉型:

一是苦修 “內功”,在尋找新業務着力點的同時,通過數字化等方式提升公司整體競爭力。

例如 2022 年末,北京銀行在行業內率先提出打造 “專精特新第一行”,為專精特新企業提供 “商行 + 投行 + 私行”“融資 + 融智 + 融商” 的綜合金融服務;

截至 2025 年 6 月末,北京銀行科技金融貸款餘額達 4346 億元,較年初增長 19%。

推進兒童友好型銀行建設,依託產品、服務、生態三大矩陣打造兒童專屬服務體系,三季度末兒童金融客户數突破 238 萬户。

發力特色業務同時,北京銀行將數字銀行視作戰略重點。

2022 年,北京銀行明確了以數字化轉型統領的 “五大轉型”(發展模式、業務結構、客户結構、營運能力、管理方式)戰略,統一了全行的數據底座、操作系統、風控平台;

如今該行數字化轉型進入 2.0 階段,已將 “All in AI” 作為全行戰略共識,構建全行 “1213” 人工智能技術架構,實現從基礎設施到業務場景的升級。

二是正視區域紅利,南下謀求新的發展空間,並與京津冀的 “兄弟” 銀行組成聯盟。

2022 年,北京銀行發佈《長三角一體化工作方案》,明確未來三年的任務書、時間表;

次年更是提出了一項新構想——欲在長三角再造一個北京銀行。

為落實 “再造計劃”,北京銀行在機構設置和資源傾斜上採取了一系列具體行動,更在 2025 年組建長三角區域審批中心,採用與一線平行作業模式提升審批質效。

在向外發力 “再造計劃” 同時,該行亦與北京主戰場的華夏銀行、北京農商行達成內部戰線的戰略合作。

2025 年 3 月,華夏銀行、北京銀行、北京農商銀行簽署戰略合作協議,重點發力科技創新、綠色低碳領域。

三家銀行的管理層雖未披露合作細節,但均表示了對 “合作共贏” 理念的支持:

北京銀行霍學文表示,將持續深化 “五大特色銀行” 建設,強化科技金融、綠色金融對高精尖產業及小微企業的支持。

信風注意到,近幾年上述三家 “兄弟” 銀行之間已頻繁進行高管互輸:

例如華夏銀行現任高管層中的董事長楊書劍、副行長唐一鳴、首席信息官龔偉華、首席風險官方宜均來自北京銀行;

北京銀行的副行長毛文利來自北京農商行;

北京農商行的董事長關文傑、首席信息官易永豐則來自華夏銀行。

目前三家銀行對於戰略合作的方向仍集中在科技、綠色、小微領域,但管理層之間的密集交互,或意味着 “三兄弟” 對京津冀市場的滲透、彼此戰略的協同性遠超同業,聯盟情誼也更加穩固。

綜合以上戰略,或可更清晰地理解北京銀行如今的野心——

核心業務上,“專精特新” 企業既是北京地區的特色,更在長三角地區有廣泛分佈,做精科技金融既有助於服務京津冀地區,更是在提高公司南下後的競爭力;

與 “兄弟行” 達成聯盟,既可避免同地區內的無效內卷,又可集中公司火力向富饒的長三角地區發起進攻。

只是截至目前,北京銀行的南下佈局難言順利:

2025 年上半年末,北京銀行長三角地區信貸較年初增長 10.66%,但江蘇銀行、寧波銀行、南京銀行的整體貸款增速分別為 16.38%、13.47%、10.41%;

這意味着如今北京銀行在長三角區域的擴張速度,仍難以超越本地勢力。

2025 年上半年,北京銀行長三角地區的利潤貢獻率由 2022 年的 6.15% 提升至 12.69%,營收貢獻率由 12.42% 降至 11.42%,資產規模佔比由 12.03% 上升至 14.05%;

現實證明,其距離 “再造一個北京銀行” 的目標相去甚遠。

藍圖已繪就,但航程中暗礁依舊。

目前看來,北京銀行的南下突破與區域協同仍道阻且長,其轉型能否成功,尚需時間給出答案。